- コラムタイトル

-

ふるさと納税をしないほうがいい人は?損する年収ライン、デメリットなども解説

- リード

-

故郷や応援したい自治体に寄附ができる「ふるさと納税」。寄附金のうち“2,000円を超える金額”は所得税の還付や住民税の控除を受けられたり、返礼品として自治体の名産品をもらえたりするため、始めようかと考えている人も多いでしょう。

しかし、一定の年収に満たない人は、ふるさと納税を行うとかえって損をしてしまうこともあります。

そこで、ファイナンシャルプランナー・荒木千秋さん監修のもと、「ふるさと納税はしないほうがいい? したほうがいい?」と迷っている人に向けて、ふるさと納税のメリット、デメリット、損をする年収のボーダーラインなどをご紹介します。

※この記事は2022年11月4日に公開した内容を最新情報に更新しています。

- コラムサマリ

INDEX

■ふるさと納税とは、応援したい自治体に寄附できる制度

■ふるさと納税の5つのデメリット

■ふるさと納税をしないほうがいい人とは?

①所得税と住民税を納めていない人

②年収が150万円未満の人(独身または共働きの場合)

③定年退職をして収入は公的年金のみの人

■ふるさと納税の5つのメリット

■ふるさと納税をしたほうがいい人とは?

①年収が150万円以上で税金を納めている人(独身または共働きの場合)

②応援したい自治体がある人

③返礼品の中に欲しいものがある人

■【ケース別Q&A】ふるさと納税をしないほうがいい? してもいい?

Q1.社会人1年目の場合、ふるさと納税をしないほうがいい?

Q2.引っ越しをするタイミングでは、ふるさと納税をしないほうがいい?

Q3.転職した年にはふるさと納税をしないほうがいい?

■ふるさと納税をする時の注意点

①控除を受けられるのは納税者本人のみ

②自治体によっては税金の還付や控除を受けられない

③税金控除・還付の手続きには期限がある

④寄附限度額がある

■ふるさと納税は、一定以上の収入がある人なら利用するのがおすすめ

- 本文

-

ふるさと納税とは、応援したい自治体に寄附できる制度

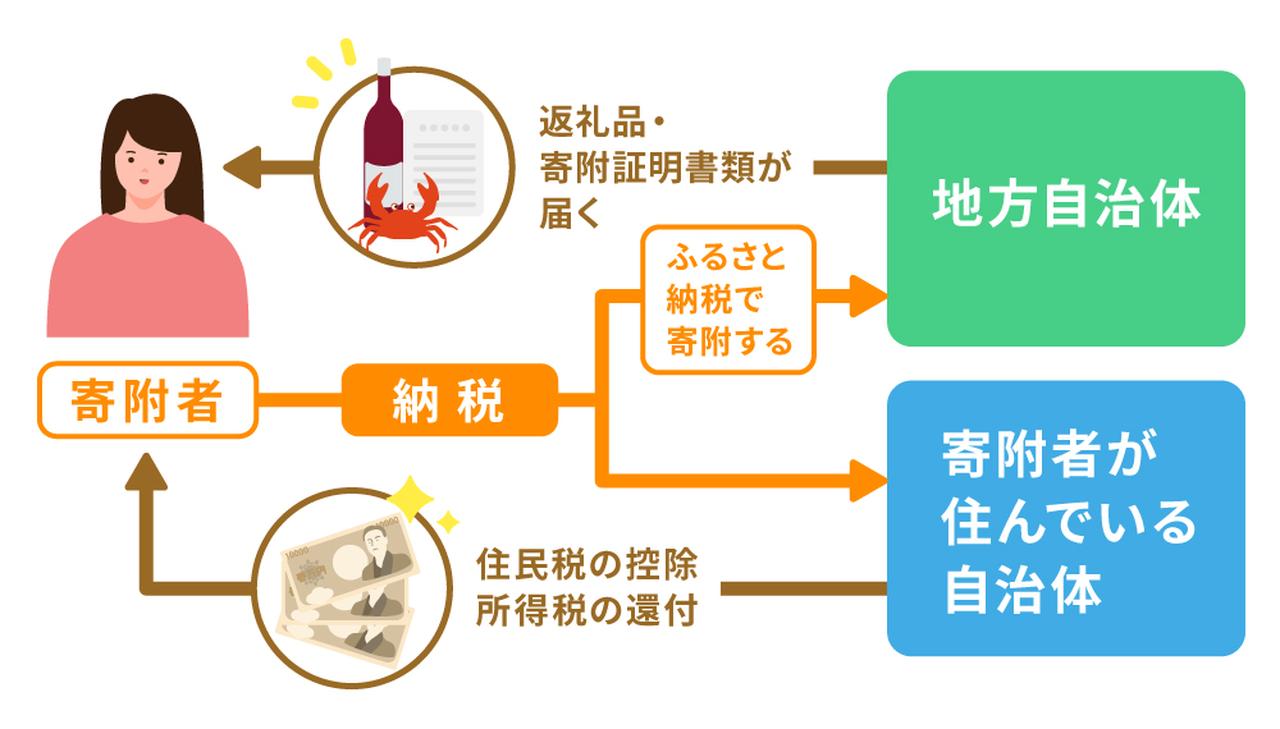

ふるさと納税は、生まれ故郷や応援したい自治体など、好きな自治体に寄附ができる制度です1)。寄附先の自治体を自由に選べるため、必ずしも出身地や居住したことのある地域である必要はありません。

最低限の条件として「自己負担金の2,000 円」を支払う必要がありますが、ふるさと納税の寄附金のうち、その2,000 円を超える金額については、所得税の還付や住民税の控除を受けられます。

〈図〉ふるさと納税のしくみ

また、寄附金の使い道を寄附する側が指定できたり、寄附先からの返礼品として自治体の名産品などをもらえたりするのも、ふるさと納税ならではの大きな特徴です。

なお、2023年10月のルール変更・改正より、自治体の必要経費に含まれる項目が増え、返礼品は地場産品に限ることになりました。また、インターネットなどでの広告に関して、“割引”や“増量”など、返礼品を誇張したり、寄附者を誘引したりするような宣伝の仕方に対する規制がさらに厳しくなります。ふるさと納税はあくまで自治体に寄附を行う制度であることを今一度認識させることがル ール変更・改正の主旨です。ふるさと納税は年間を通じて受け付けており、その年の申込期限は12月31日までです。

参考資料

1)総務省「ふるさと納税ポータルサイト ふるさと納税の概要」

ふるさと納税の5つのデメリット

ふるさと納税を検討するにあたり、デメリットも把握しておきたいという人もいるでしょう。ふるさと納税のデメリットとしては、つぎの5つが挙げられます。

①自己負担として2,000円がかかる

②減税や節税にはつながらない

③控除限度額を超えると自己負担になる

④返礼品には国が定めた規制がある

⑤確定申告などの手続きが必要

ふるさと納税はあくまでも寄附ですから、減税や節税にはなりません。自治体にした寄附が、控除によって戻ってくるというしくみを踏まえておくことが大切です1)。

控除を受けられる金額には上限があり、控除額の上限を超えた寄附金は、自己負担による純粋な寄附扱いとなる点も覚えておきましょう。なお、控除額の上限は、年収が高くなればなるほど、上がります。ふるさと納税関連のウェブサイトなどで、上限額を算出してくれるツールがあるので、利用してみましょう。

また、ふるさと納税の返礼品は、返礼率は3割以下で、返礼品は地場産品でなければならないと定められています。そのため、必ずしも自分の欲しい返礼品が得られたり、金額面でメリットを得られたりするわけではありません。

加えて、ふるさと納税を介して所得税や住民税の控除を受けるためには、原則として確定申告などの手続きが必要となる点を、手間に感じる人もいるかもしれません。

ふるさと納税をしないほうがいい人とは?

ここまでご紹介したふるさと納税のデメリットを踏まえて、ふるさと納税をするとかえって損してしまうのは、以下3ついずれかの条件に当てはまる人です。

①所得税と住民税を納めていない人

②年収が150万円未満の人(独身または共働きの場合)

③定年退職をして収入は公的年金のみの人

中にはふるさと納税をしないほうがいい人だけではなく、条件面などの理由により利用できない人もいます。詳しく解説するので確認しておきましょう。

①所得税と住民税を納めていない人

所得税や住民税を納めていない人がふるさと納税をしても、控除は受けられません2)。ふるさと納税の寄附金による控除は、本来納める税金の限度額内で受けられます。したがって、1年間の課税所得や納税額がゼロの人は控除を受けられません。

所得税がゼロとなる例としては、1年間の所得がない、または少ない場合です。 また、パートをしている主婦(主夫)やアルバイトをしている学生などの場合、年間の給与所得が103万円以下の人(扶養に入っている人)も該当します。また、所得税を納めていても、住民税が非課税の人はふるさと納税の住民税の税額控除を受けることができません。

参考資料

2)総務省「ふるさと納税ポータルサイト 税金の控除について」

②年収が150万円未満の人(独身または共働きの場合)

年収が150万円未満の場合、住民税や所得税を納めていてもふるさと納税で十分な金銭的メリットを得ることができません。

注目したいポイントは、「ふるさと納税には自己負担分として2,000円かかる」という点です。つまり、返礼品として受け取る品が2,000円以上のものである= 金銭的なメリットを得られるといえるのです。

例として、総務省の「寄附金額控除額計算シミュレーション」2)をもとに、6,000円、8,000円、1万円を寄附した場合の返礼品の金額をそれぞれ見てみましょう。

6,000円の寄附をした場合 1,800円相当の返礼品を受け取ることができます。(計算式:6,000円×30%=1,800円) 8,000円の寄附をした場合 2,400円相当の返礼品を受け取ることができます。(計算式:8,000円×30%=2,400円) 1万円の寄附をした場合 3,000円相当の返礼品を受け取ることができます。(計算式:1万円×30%=3,000円) ※:返礼品は寄附金額の3割以下とすることが法律で定められているため、簡易的な計算に利用。

6,000円を寄附した場合、自己負担額の2,000円に対して、1,800円相当の返礼品を受け取ることができますが、これでは金銭的には200円のマイナスです。 一方、8,000円なら2,400円相当の返礼品を、1万円なら3,000円相当の返礼品を受け取ることができます。つまり、自己負担額2,000円に対して、それぞれ400円相当、1,000円相当の金銭的なメリットがあるのです。

ふるさと納税で金銭的メリットのボーダーラインを「年収150万円以上」とするのは、「寄附額の上限が8,000円になるのが年収150万円(独身または共働きをしている人の場合)」 だからです。実際には、7,000円の寄附で2,100円相当の返礼品を受け取れるため、100円相当の金銭的メリットが生まれるのですが、手続きの手間などを考えると、一定以上の金額を得られる8,000円を基準に考えたほうがいいでしょう。

なお、夫婦で配偶者に収入がない場合(主に専業主婦・主夫の場合)、寄附額の上限が8,000円以上になるのは世帯年収250万円以上となります。

③定年退職をして収入は公的年金のみの人

ふるさと納税をした年に定年退職した場合、翌年6月に支払う住民税や所得税は前年のものなので、その年はふるさと納税の限度額や税金の還付・控除額はそれまでと変わりません。

ただし、その翌年は注意が必要です。再就職する場合や年金以外の収入がある場合は問題ありませんが、65歳以上の人で所得は公的年年金収入のみ150万円未満の場合、寄附可能上限額が0円となるため、ふるさと納税をしても経済的なメリットは生じません3)。ふるさと納税は「寄附」なので、制度を活用することはできますが、税金の還付や控除にはつながらず、全額自己負担となる点に注意しましょう。

参考資料

3)国税庁「高齢者と税(年金と税)」

ふるさと納税の5つのメリット

ふるさと納税をすることで得られるメリットとして、具体的に以下の5つが挙げられます。

①寄附する自治体を自分で選べる

②寄附した自治体から返礼品がもらえる

③寄附金から「2,000円を超える金額は所得税の還付と住民税の控除」を受けられる

④寄附金の使い道を指定できる

⑤クレジットカードのポイントが貯まる場合がある

ふるさと納税は、自分の控除上限額内で寄附した場合には、“合計寄附額から2,000円を引いた金額”分について所得税の還付や住民税の控除を受けられます。 つまり、自己負担分の2,000円を除いて負担することなく、返礼品をもらえることになるのです。

なお、控除額の上限は収入や家族構成によって異なります。

ふるさと納税をしたほうがいい人とは?

ふるさと納税のメリットを踏まえて、どのような人がふるさと納税をしたほう がいいのかを見ていきましょう。ここでは、ふるさと納税によって恩恵を受けられる人をご紹介します。

①年収が150万円以上で税金を納めている人(独身または共働きの場合)

②応援したい自治体がある人

③返礼品の中に欲しいものがある人

それぞれについて説明します。

①年収が150万円以上で税金を納めている人(独身または共働きの場合)

前述のように、「年収150万円以上(独身または共働きの場合)」または「世帯年収250万円以上(夫婦で配偶者に収入がない場合)」がふるさと納税でメリットを得られる年収のボーダーラインです。

このボーダーラインを上回る年収の場合は、ふるさと納税をすることで金銭的なメリットを得ることができます。

②応援したい自治体がある人

ふるさと納税では寄附する自治体を自由に選べるため、応援したい自治体が決まっている人にとっては特にメリットのある制度といえるでしょう。

③返礼品の中に欲しいものがある人

多くの自治体が、その地域の名産品などを返礼品として寄附した人に届けています。返礼品は様々なものが用意されており、食品や工芸品、日用品などのカテゴリーから、寄附する金額に応じて選ぶことができます。

返礼品の中に欲しいものがある人は、所得税の還付や住民税の控除を受けながら、欲しいものを手に入れることができます。

なお、返礼品は寄附金額の3割以下とし、地場産品でなければならないことが法律で定められている点は覚えておきましょう。

【ケース別Q&A】ふるさと納税をしないほうがいい?してもいい?

ここではふるさと納税をしないほうがいいのか迷うケースについて解説します。

Q1.社会人1年目の場合、ふるさと納税をしないほうがいい?

社会人1年目でも年収が150万円を超えて、住民税や所得税を納めるのであれば、ふるさと納税をするメリットを得ることができます。

Q2.引っ越しをするタイミングでは、ふるさと納税をしないほうがいい?

ふるさと納税で控除を受けるには「確定申告」をするか、「ワンストップ特例制度」を利用するかの2つの方法があります。ワンストップ特例制度で控除をする場合、手続きがひとつ増えます。

ふるさと納税は 1月1日時点での住民票内容で控除申請をする必要があります。 そのため、ふるさと納税を行った翌年1月2日以降に住民票を異動し、ワンストップ特例制度の申請済みの場合には、1月10日までに寄附先の自治体に住所変更の届出を提出する必要があります4)。1月10日までに間に合わなければ、確定申告を行う必要があります。

一方、確定申告を行う場合、税務署では寄付金受領証明書の住所確認が必要ないため、追加の手続きは不要です。

参考資料

4)ふるさとチョイス「転居した場合の手続きについて」

Q3.転職した年にはふるさと納税をしないほうがいい?

転職して収入が変わる場合、ふるさと納税の控除上限額が変わる可能性があります。転職によって年収が上がる場合には問題ありませんが、年収が下がったり、転職までの間に無収入の期間があったりすると、控除上限額は以前よりも低くなります。毎年決まった金額をふるさと納税で寄附している場合には注意が必要です。

ふるさと納税をする時の注意点

最後に、ふるさと納税を利用するにあたって注意すべき4つのポイントをまとめました。寄附したあとに損していることが発覚したり、手続きに手間取ったりすることのないよう、しっかり確認しておきましょう。

①控除を受けられるのは納税者本人のみ

ふるさと納税で寄附して税金の還付や控除を受けられるのは、納税者本人のみ です。控除を受けるには、所得税や住民税を納めているなどの控除条件を満たす人が、本人名義で申し込む必要があります。

②自治体によっては税金の還付や控除を受けられない

総務省によってふるさと納税の対象外と指定された自治体については、寄附をしても税金の還付および控除を受けられません。

③税金控除・還付の手続きには期限がある

ふるさと納税の申し込みは、1月1日から12月31日まで年間を通して受け付けています。しかし、申し込み後は確定申告やワンストップ特例制度などで税金還付・控除の手続きをする必要があり、期限が設けられています。

④寄附限度額がある

控除対象となるふるさと納税額は、総所得金額の40%が上限となります。各種のふるさと納税関連ウェブサイトでは、自分の所得や家族構成などを入力すると、限度額のシミュレーションができるため、活用してみましょう。

ふるさと納税は、一定以上の収入がある人なら利用するのがおすすめ

ふるさと納税をするかどうかは、自分の年収や納税状況を踏まえて判断することをおすすめします。ある程度の収入があり、所得税や住民税も納めている人であれば、受けられる恩恵が多い制度といえるでしょう。

まずは寄附金の限度額シミュレーションを活用しながら、自分はいくらくらいまで寄附できて、どのような返礼品を受け取れるのかをチェックしてみてはいかがでしょうか。

この記事の執筆協力

- 執筆者名

-

マネコミ編集部

- 執筆者プロフィール

- 募集文書管理番号